Апрель

2024

2024

налоги документы

выходные и праздники

сокращённые раб. дни

2024

2024

ПН

ВТ

СР

ЧТ

ПТ

СБ

ВС

1234567

891011121314

15161718192021

22232425262728

2930

налоги документы

выходные и праздники

сокращённые раб. дни

Авторизация

Применение ПБУ 18/02 в 1С:УПП

Если на предприятии в целях расчета налога на прибыль применяется ПБУ 18/02 (Приказ Минфина РФ от 19 ноября 2002 г. N 114н "Об утверждении Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02"), то в программе 1С Управление производственным предприятием 8 (1С:УПП) необходимо провести соответствующие настройки. Только в этом случае в дальнейшем нам программа успешно определит постоянные и временные разницы и увяжет бухгалтерскую и налоговую прибыль, начислив отложенные и постоянные налоговые активы и обязательства.

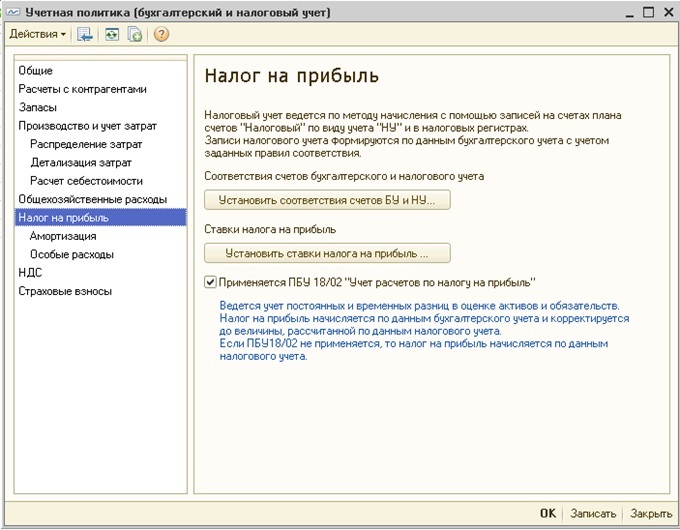

А начать необходимо с учетной политики по бухгалтерскому и налоговому учету: меню «справочники» - организации – организации. Заходим в карточку нашей организации и по кнопке «перейти» выбираем пункт «Учетная политика (бухгалтерский и налоговый учет)».

На закладке «Налог на прибыль» необходимо установить признак того, что ПБУ 18/02 применяется. Затем, не выходя из этого окна, нужно нажать на соответствующие кнопки и установить ставки налога на прибыль и счета соответствия БУ и НУ.

Все необходимые настройки для целей применения в программе 1С:УПП ПБУ 18/02 сделаны.

Далее рассмотрим пример образования в программе 1С:УПП разниц и начисления постоянных и отложенных налоговых активов и обязательств, и, как следствие, расчет налога на прибыль к уплате.

Для образования основной прибыли в нашем примере в каждом периоде введены документы поступления и реализации товаров, которые образуют прибыль от реализации в размере 200 000 рублей.

Рассмотрим постоянную разницу. Такая разница увеличивает наш налоговый платеж, т.к. может образоваться из-за наличия у нас расходов, которые нельзя принять в налоговом учете. Таким расходом может быть сумма материальной помощи работнику.

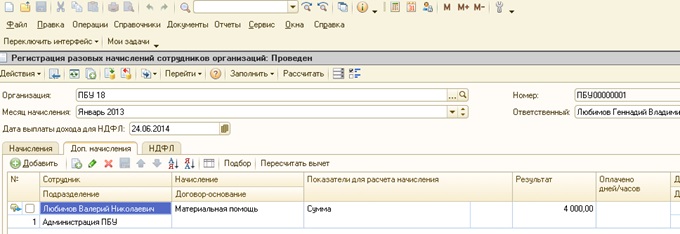

Начислим материальную помощь с помощью документа «Регистрация разовых начислений»

И отразим наше начисление 4000 рублей в бухгалтерском учете с помощью документа «Отражение зарплаты в регламентированном учете», который введем на основании документа регистрации.

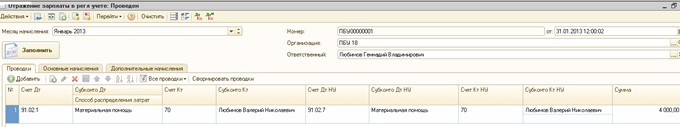

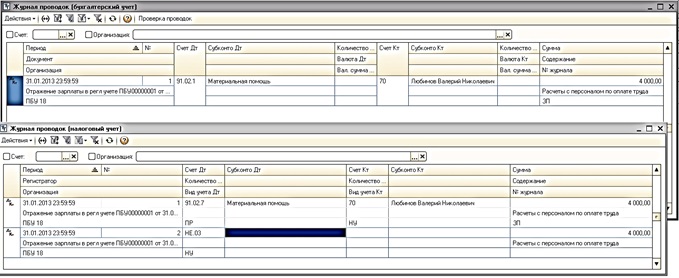

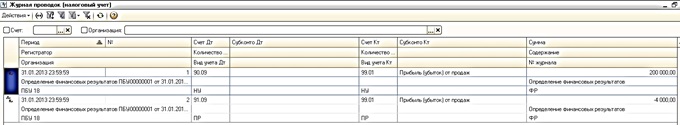

Посмотрим проводки по бухгалтерскому и по налоговому учету.

Видим, что наш расход 4000 рублей отнесен программой на постоянную разницу, а также проведен по специальному счету налогового учета для расходов, не учитываемых в налоговом учете.

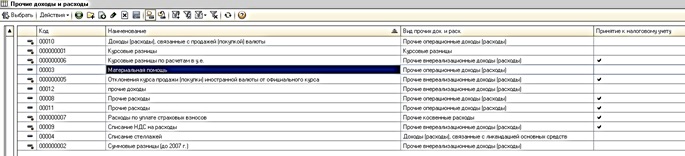

Как программа 1С:Управление производственным предприятием (1С:УПП) определяет, что данный расход не нужно принимать к налоговому учету? Есть справочник «Прочие доходы и расходы», в котором мы можем вводить нужные статьи расходов и указывать признак принятия к налоговому учету:

Как мы видим у статьи «Материальная помощь» таковой признак отсутствует.

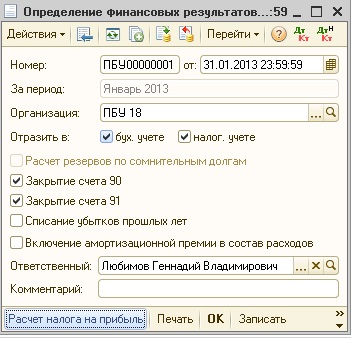

Теперь определим в программе 1С:Управление производственным предприятием наши финансовые результаты по данным бухгалтерского и налогового учета. Для этого создадим и проведем документ «Определение финансовых результатов».

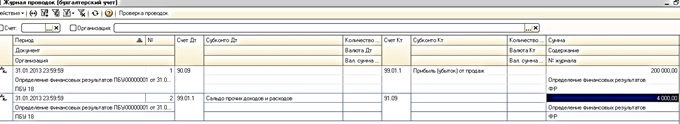

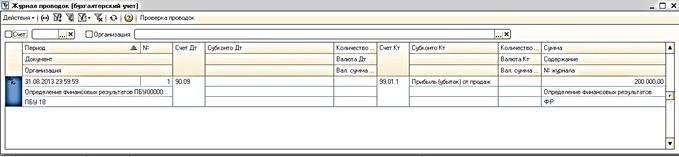

Посмотрим результаты проведения документа по данным бухгалтерского учета

И по данным налогового учета

Видим, что в налоговом учете аналогично бухгалтерскому проходит прибыль от реализации 200000 руб., а вот 4000 в составе налоговых расходов не учитываются. Тем самым, данный убыток не уменьшает нашу налоговую базу, т.к. отнесен программой на постоянную разницу.

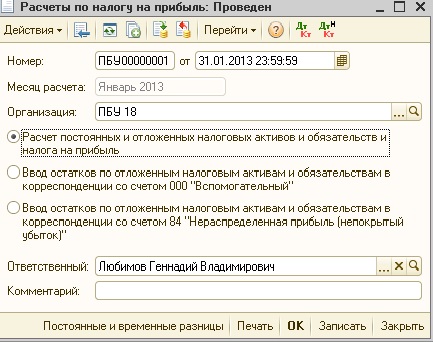

И финальный шаг – это расчет постоянного налогового обязательства с постоянной разницы и определение налога на прибыль к уплате. А поможет нам в этом документ «Расчеты по налогу на прибыль»

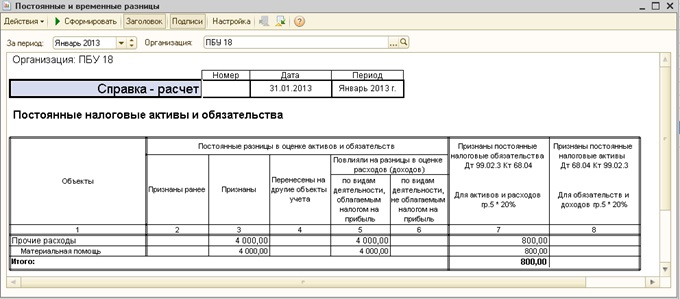

Нажав на кнопку «Постоянные и временные разницы», можно, не выходя из документа, получить справку об имеющихся разницах и их результатах:

Видим, что программа 1С:УПП 8 посчитала нам постоянное налоговое обязательство (4000*ставку налога на прибыль (20%), которое увеличивает наш налоговый платеж.

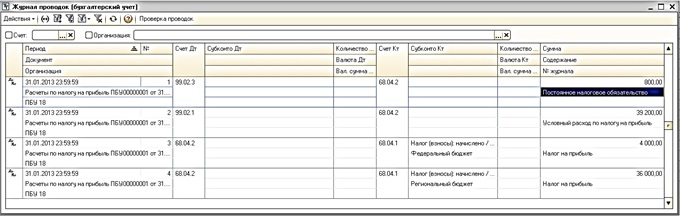

И теперь посмотрим результат проведения документа:

В результате, программа 1С:УПП расчитала нам налог по данным бухгалтерского учета, т.е. условный расход по налогу на прибыль и скорректировала его на сумму постоянного налогового обязательства.

Наша бухгалтерская прибыль составила 196000 руб. (200000-4000).

Условный расход = 196000 *20% = 39200. А по данным налогового учета прибыль 200000 руб., т.к. расход 4000 руб. к налоговому учету не принимается, соответственно налог на прибыль к уплате равен 40000 рублей. (200000*20%). И, согласно, правилам ПБУ 18/02 программа 1С:УПП начислила нам постоянное налоговое обязательство (4000*20%) и приплюсовала его к задолженности по налогу на прибыль. Также данным документом произведено распределение налога к уплате в федеральный и региональный бюджет.

Проводок по налоговому учету данный документ не формирует, т.к. цель его привести бухгалтерский учет в соответствие с налоговым, а не наоборот.

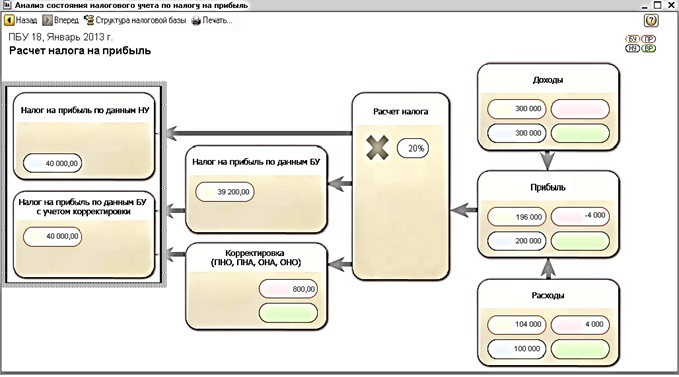

Общую картину наших доходов, расходов, разниц и суммы налога к уплате можно увиидеть с помощью отчета «Анализ состояния налогового учета по налогу на прибыль»

Структура отчета предусматривает свой цвет для каждого вида данных (бухгалтерского, налогового учета, постоянных и временных разниц). Отчет позволяет нам увидеть в целом информацию о доходах и расходах, разницах, и как, результат, данные по налогу на прибыль. Очень удобный и информативный отчет.

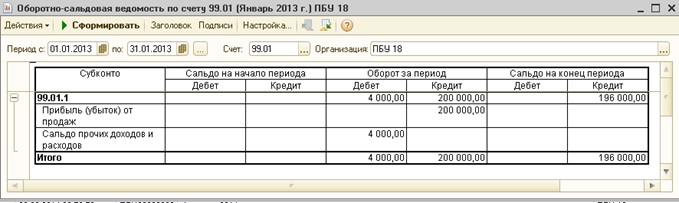

Также мы можем посмотреть наши результаты классическим способом, с помощью отчетов по бухгалтерским счетам. Например, сформируем оборотно-сальдовую ведомость по счету 99 «Прибыли и убытки»

По данным бухгалтерского учета:

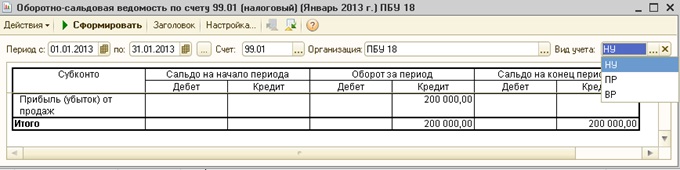

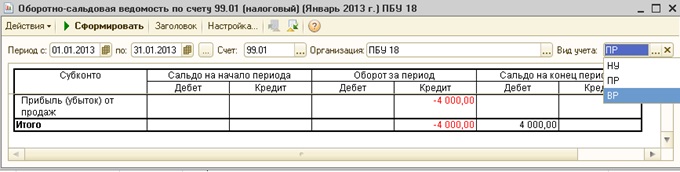

И по данным налогового учета. При формировании ОСВ по налоговому учету обратим внимание, что есть возможность установить вид учета: данные налогового учета (НУ), постоянные разницы (ПР), временные разницы (ВР). Если оставить это поле пустым, то сформируются данные с учетом всех имеющихся разниц, то есть будут совпадать с данными по бухгалтерскому учету.

Теперь установим вид учета ПР

И видим только нашу разницу.

Далее рассмотрим временную разницу. Для примера представим, что мы вводим в эксплуатацию основное средство, и будем использовать разные способы начисления амортизации в бухгалтерском и в налоговом учете. И так, мы принимаем к учету стеллаж складской, первоначальная стоимость 60000 рублей, срок полезного использования 12 месяцев. В налоговом учете будем использовать линейный метод начисления амортизации. В бухгалтерском учете будем рассчитывать амортизацию по способу уменьшаемого остатка, с применением коэффициента ускорения, равным 2. Таким образом ежемесячное амортизационное начисление для целей налогового учета 60000/12=5000 руб., для целей бухгалтерского учета 60000 / 12 *2 = 10000 руб. Т.е. в бухгалтерском учете мы полностью проамортизируем стеллаж за 6 месяцев, а в налоговом учете будем начислять амортизацию в течение 12 месяцев. Рассмотрим, как решить подобный вопрос в программе 1С:Управление производственным предприятием 8.

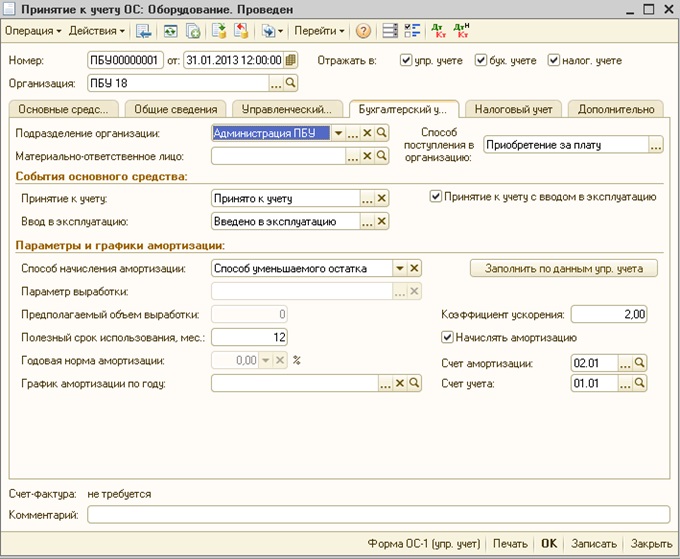

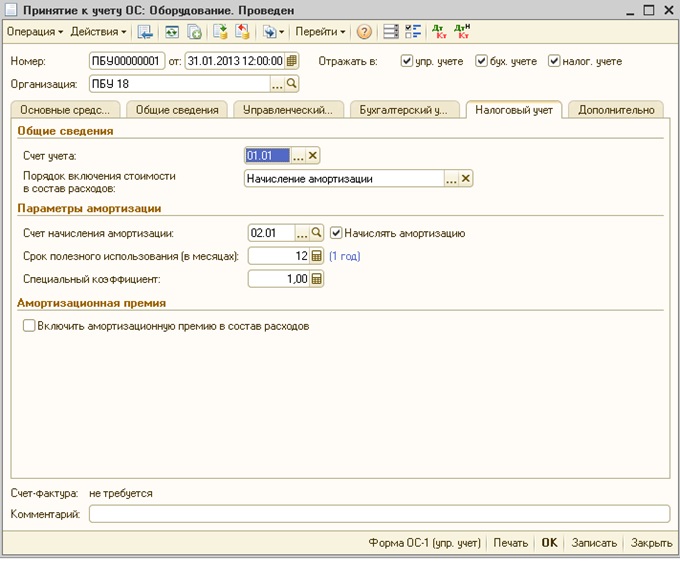

Во-первых, нужно правильно заполнить документ «Принятие к учету ОС»:

Заполняем закладку «Бухгалтерский учет»

Заполняем закладку «Налоговый учет»

Именно в этом документе, мы задали программе 1С:УПП условие, что у нас применяются различные способы начисления амортизации. Соответственно возникнут временные разницы между бухгалтерским и налоговым учетом, которые повлияют на сумму налога к уплате. Временные, потому что, в целом за 12 месяцев в обоих видах учета будет списана стоимость стеллажа 60000 руб.. Просто произойдет это в разные периоды времени.

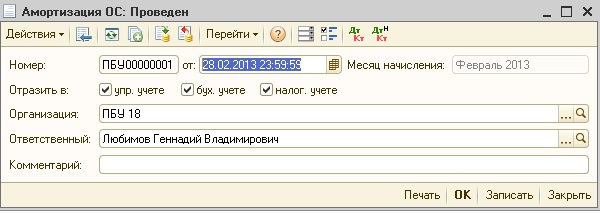

Начислим амортизацию с помощью документа «Амортизация ОС» и посмотрим результаты.

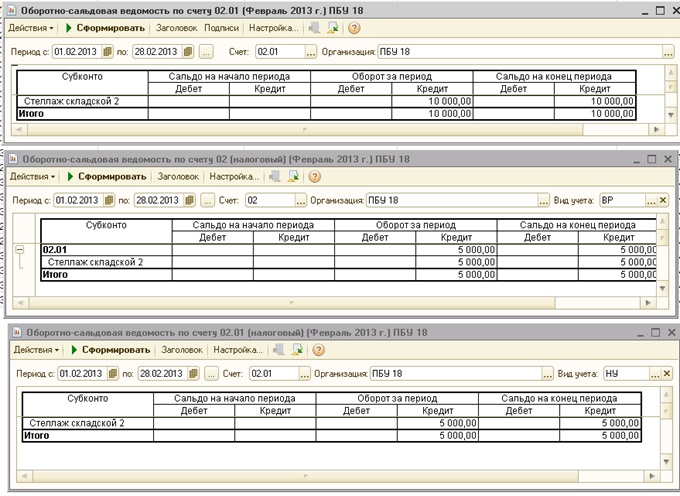

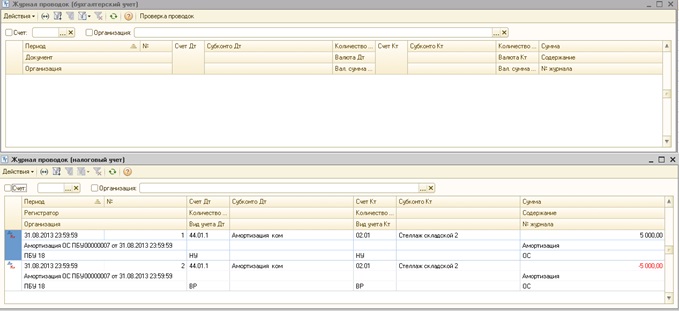

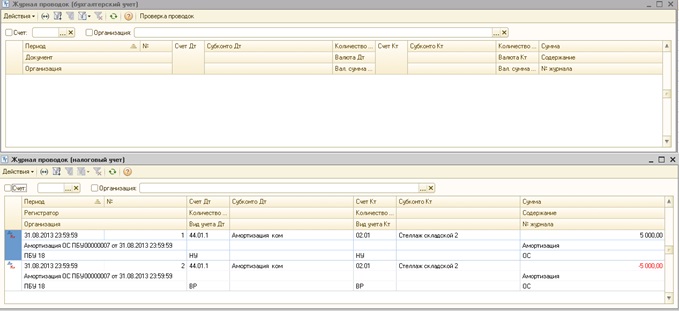

Результат проведения по бухгалтерскому и по налоговому учету:

Как видно из результатов, для целей налогового учета в расходы принято 5000 рублей, а оставшиеся 5000 рублей программа отнесла на временную разницу, как для счета амортизации, так и для счета затрат.

Далее действуем уже по известному нам алгоритму, т.е. введем документы: определение финансовых результатов, расчеты по налогу на прибыль. И посмотрим результаты их проведения:

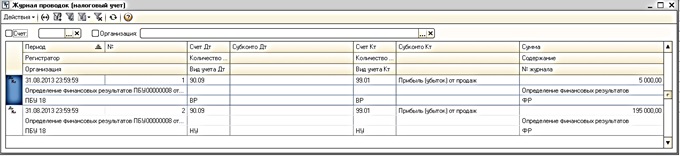

Документ «Определение финансовых результатов»

Видим, что бухгалтерская прибыль составила 190000 рублей. (прибыль от реализации 200000- амортизация по БУ 10000). А вот налоговая прибыль составила 195000 рублей (200000 – амортизация по НУ 5000). И расход в сумме 5000 программа отнесла на временную разницу, которую в дальнейшем мы будем погашать.

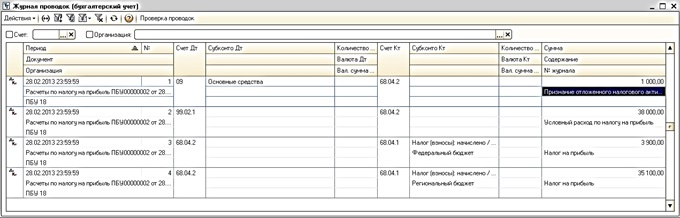

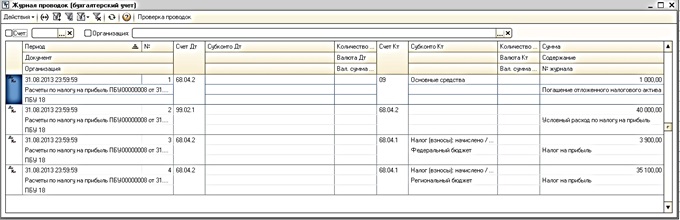

И последний наш документ «Расчеты по налогу на прибыль»

По данным бухгалтерского учета наш налог (условный расход по налогу на прибыль) составляет 38000 рублей (190000*20%), а по данным налогового учета 39000 рублей (195000*20%). Данный документ начислил нам отложенный налоговый актив, который привел наши бухгалтерские данные по налогу в соответствие с налоговыми.

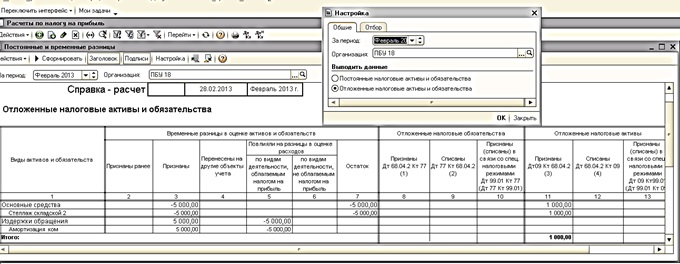

Общие результаты можно смотреть всеми отчетами, продемонстрированными в описании постоянной разницы. Но, посмотрим справку-расчет «Постоянные и временные разницы» и обратим внимание на настройки.

В настройках мы задаем программе 1С:УПП, что хотим увидеть, постоянные или временные разницы. Справка формирует нам данные о том, как образовались разницы и что они нам дают, отложенные активы или обязательства, либо их погашение. Также по справке мы видим информацию о состоянии разниц (остаток на начало, признание, погашение, остаток на конец периода), об активах и обязательствах, которые являются изначальной причиной разницы.

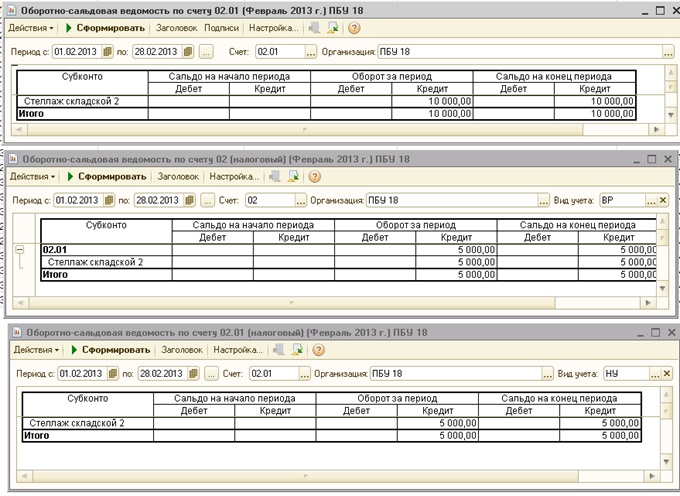

Кроме того посмотрим оборотно-сальдовую ведомость по счету 02 «Амортизация ОС» по данным налогового учета по видам учета НУ и ВР и по данным бухгалтерского учета:

Данные отчеты достаточно информативны и предоставляют необходимую нам информацию.

Предположим, что прошло 6 месяцев, соответственно в бухгалтерском учете наш стеллаж полностью проамортизирован, а в налоговом учете продолжается начисление амортизации. Накопленная нами при этом разница и отложенный налоговый актив начинаю погашаться. Посмотрим, как выглядит это в программе 1С:Управление производственным предприятием.

Как видим, в бухгалтерском учете амортизация больше не начисляется, а в налоговом учете продолжается ее начисление и начала погашаться наша разница.

Документ «Определение финансовых результатов»

Итак, бухгалтерская прибыль составила 200000 рублей, т.е. в бухгалтерском учете у нас осталась только прибыль от реализации. А в налоговом учете теперь прибыль меньше и составляет 195000 рублей, т.к. в налоговом учете еще присутствуют расходы по амортизации стеллажа. А 5000 программа 1С:Управление производственным предприятием отнесла на временную разницу, но значение уже положительное, т.е. наш налог на прибыль по данным налогового учета будет ниже, чем по данным бухгалтерского учета.

Документ «Расчеты по налогу на прибыль»

Посчитаем прибыль по данным бухгалтерского учета: 200000*20%=40000 руб. По данным же налогового учета 195000*20% = 39000 рублей. Документ, в целях приведения бухгалтерского учета в соответствие с налоговым учетом, сформировал нам погашение отложенного налогового обязательства. И на рассчитанное погашение уменьшил наш налоговый платеж.

Соответственно, по прошествии 12 месяцев, полностью закроется счет 09 «Отложенные налоговые активы». А также закроются все временные разницы на счетах налогового учета, которые были затронуты данной хозяйственной операцией, а именно: 02 «амортизация ос», 44 «расходы на продажу», 90 «продажи», 99 «прибыли и убытки». Движения по этим счетам формируются рассмотренными нами документами.

Также следует учесть, что перед проведением документов по определению финансовых результатов и расчетов по налогу на прибыль, обязательно проведение расчета себестоимости. Данное действие выполняется путем создания и проведения документа «Расчет себестоимости». Он также формирует разницы по затратным счетам.

Спасибо!

Нужна помощь по 1C:УПП?

Ваша корзина пуста

Статьи 1C:ERP Управление Предприятием

1C:ERP Управление предприятием Обновление

Готовые решения 1C:ERP

Обновление 1C:УПП